¿Alguna vez te has quedado atrapado en un conjunto de olas retorcidas en el océano? ¿De esas en las que te aplasta una rompiente, sales a tomar aire y hay otra grande esperándote en la superficie?

Ésta es una metáfora sólida de los períodos inflacionarios. No ocurren como un solo gran tsunami.

Por lo general, son procesos que se desarrollan en etapas a lo largo de una década o más. Los formuladores de políticas intentan varias soluciones, y la mayoría falla o solo brinda un alivio temporal.

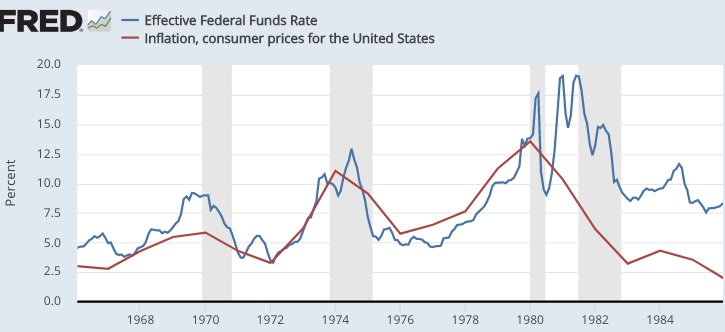

Echemos un vistazo a las tres olas de inflación de Estados Unidos en la década de 1970…

Fuente: Crescat Capital

Creo que actualmente estamos flotando en el punto más bajo después de la primera ola de inflación, recuperando el aliento.

Las cosas parecen ir en la dirección correcta, a pesar de que los precios se mantienen permanentemente más altos.

Pero los problemas fundamentales no se han abordado y en el horizonte asoman más obstáculos.

Problemas comunes, menos opciones

Como la mayoría de los períodos inflacionarios, los problemas de los años 70 se remontan a una mala política monetaria y a un gasto gubernamental excesivo.

En 1971, el presidente Nixon puso fin a la convertibilidad del dólar en oro después de que Francia, Alemania y otros países comenzaran a cambiar sus dólares, que se inflaban rápidamente, por lingotes.

Esto preparó el escenario para una década de estanflación (alto desempleo, crecimiento lento e inflación sostenida).

A lo largo de la década de 1970, la Reserva Federal aumentó las tasas de interés para igualar el IPC, pero la inflación persistió.

Fuente: economía

Tasas de interés más altas, controles de precios, pero nada funcionó realmente hasta que el dólar encontró el equilibrio después de separarse del oro.

(Con el tiempo, el sistema del petrodólar ayudaría a restablecer la demanda de dólares, pero lo dejaremos para un artículo aparte).

Podemos aprender mucho estudiando la estanflación de los años setenta. Creo que también veremos múltiples oleadas de devaluación y perturbaciones, interrumpidas por breves respiros.

Pero también debemos reconocer diferencias clave.

En la década de 1970, la carga de la deuda de Estados Unidos no era tan mala como lo es hoy.

A lo largo de la década de 1970, la deuda federal estadounidense/PIB nunca superó el 35% aproximadamente. Hoy supera el 120%. A tales niveles, nuestro país ni siquiera puede soportar tasas de interés del 3% por mucho más tiempo.

Los costos de los intereses de la deuda estadounidense están aumentando y deberían acercarse al 6% del PIB a finales de este año. Al ritmo actual, corremos el riesgo de una grave espiral de deuda en los próximos años.

Esto significa que, cuando la inflación regrese, subir las tasas de interés para compensarla puede no ser una opción. Por lo tanto, es casi seguro que este período será diferente al de los años 70 porque la Reserva Federal tiene menos opciones para elegir.

Lamentablemente, parece seguro que habrá más oleadas de inflación. Nuestra situación financiera prácticamente lo garantiza.

Es posible que la Reserva Federal y los estadounidenses tengan que simplemente sonreír y soportar estas próximas oleadas de degradación. El valor de los ahorros fiduciarios disminuirá a medida que los rendimientos no puedan acercarse al IPC.

Oro: crucial en los años 70 y en la actualidad

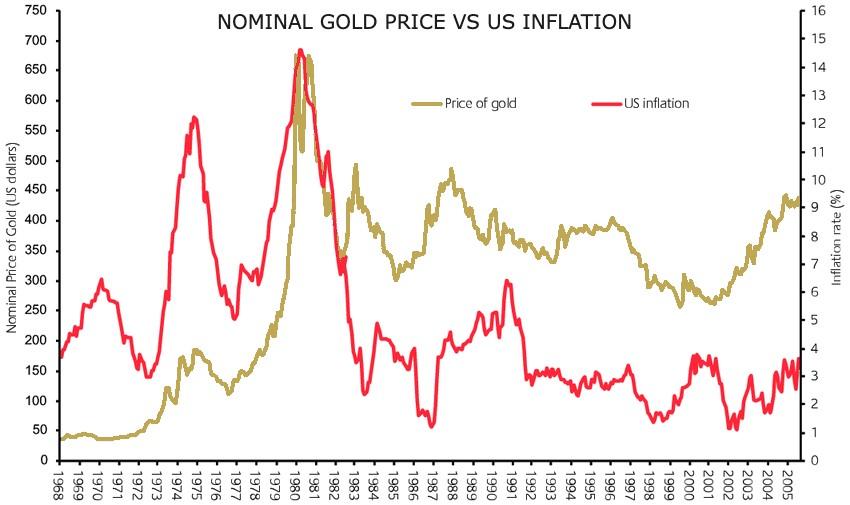

Los inversores en metales preciosos prosperaron en los años 1970. El poder adquisitivo de los propietarios de oro y plata se mantuvo e incluso aumentó.

Jim Rogers y George Soros construyeron las bases de sus fortunas invirtiendo en activos de metales preciosos a través de su fondo Quantum.

Aquí hay un gráfico que muestra el desempeño del oro frente a la inflación. Observe cómo el oro sigue de cerca al IPC durante los años 70…

Fuente: Oro suizo

La principal diferencia que veo hoy es la magnitud del problema que enfrentamos. Es mucho más grave y la Reserva Federal tiene menos opciones.

En todo caso, el oro puede ser incluso más importante hoy que en los años 70.

Hay mucho que Jay Powell puede hacer. Con el tiempo, la Reserva Federal tendrá que volverse “creativa”. Y cuando los bancos centrales se vuelven creativos, es cuando la impresión de dinero tiende a salirse de control.

Los lingotes físicos son la forma más obvia de proteger sus activos. Y es una excelente adición a cualquier cartera.